本コラムでは新株予約権である税制適格ストックオプションの要件の一つの行使期間について考察します。

株主総会で取締役会に募集事項の決定を委任した場合、行使期間はどう設計すべきかについても考察しています。

ざっくりとした説明になりますが、取締役・従業員に付与した新株予約権のうち、一定の要件を満たした場合は、新株予約権の行使時には課税されず、株を市場で売却した際に初めて課税がされるものが税制適格ストックオプションになります(課税の繰り延べ)。

税制非適格ストックオプションと比べ、キャピタルゲインが大幅に増える可能性があるのが特徴です。

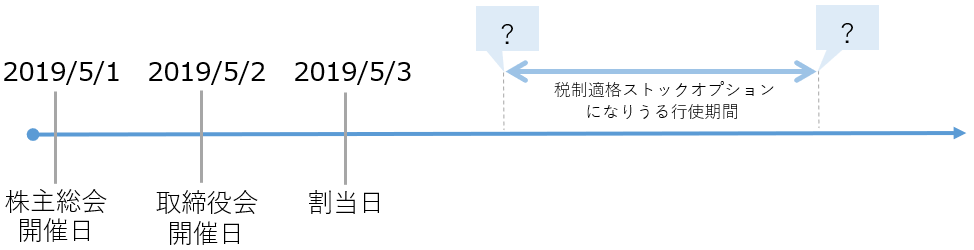

税制適格ストックオプションの要件の一つに「付与決議の日後、2年を経過した日から、10年を経過する日までの間に行使しなければならない」というものがあります。

行使期間の設計を間違えてしまうと税制適格ストックオプションの要件に外れてしまうため、慎重に設計する必要があります。

では、この付与決議日とは一体何なのか。

株主総会決議日なのか、それとも割当日なのか、株主総会で募集事項の決定を取締役会に委任した場合はどうなのか。

これについては断定的な判例や通達は出ていません。

実務では、どの日から計算しても税制適格になるように行使期間を設計するしかありません。(金子登志雄(2018)『事例で学ぶ会社法実務【全訂版】』 p145,中央経済社.)

以下の事例は、いつの時点を付与決議日と解釈しても税制適格ストックオプション上の行使期間に収まるように日付を取っていますのであらかじめご了承ください。

新株予約権を発行をする際には、必ず株主総会の特別決議が必要になります。(会社法238条2項)

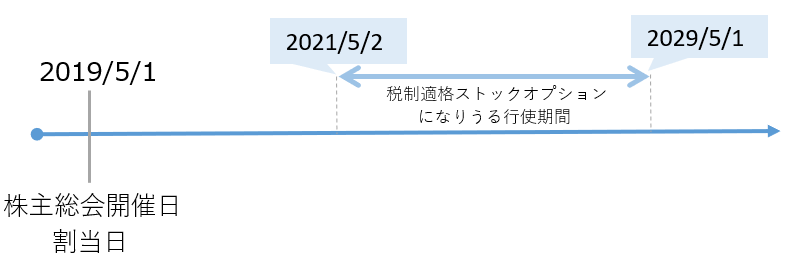

株主総会開催日と割当日が同日の場合は、税制適格ストックオプションの行使期間はどうなるのでしょうか。

上記の図は、株主総会開催日と割当日が2019/5/1の場合です。

付与決議の日後、2年を経過した日から、10年を経過する日とは2021/5/2から2029/5/1までの間を意味しています。

発行会社と新株予約権付与者との間で締結する新株予約権割当契約書には、行使期間として、上記の期間内を設定する必要があります。

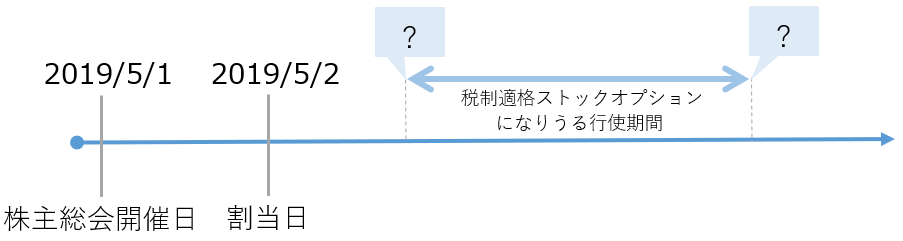

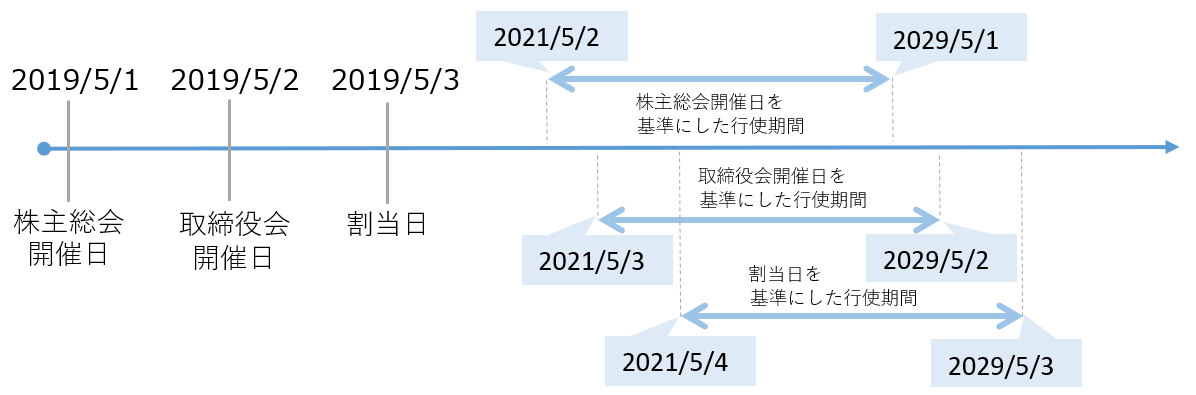

今度は株主総会開催日と割当日が別日の場合について検討します。

税制適格ストックオプションの行使期間の要件でいう付与決議は、割当日のことではないと考えられますが、判例・通達での統一見解が出ていない以上、断定したことは言えません。

仮に、割当日が付与決議日と解釈された場合の行使期間はどうなるでしょうか。

その場合の行使期間は、2021/5/3から2029/5/2になります。

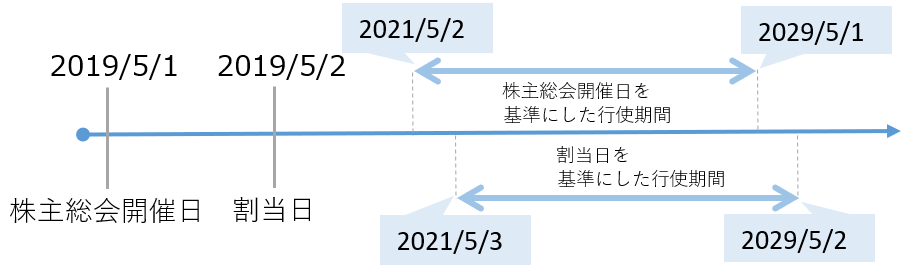

株主総会開催日が付与決議日と解釈された場合は2021/5/2から2029/5/1になりますので、若干の差が生まれてしまいます。

では、どちらを行使期間にすべきか。

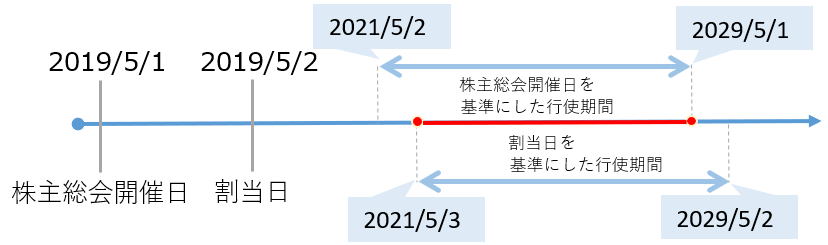

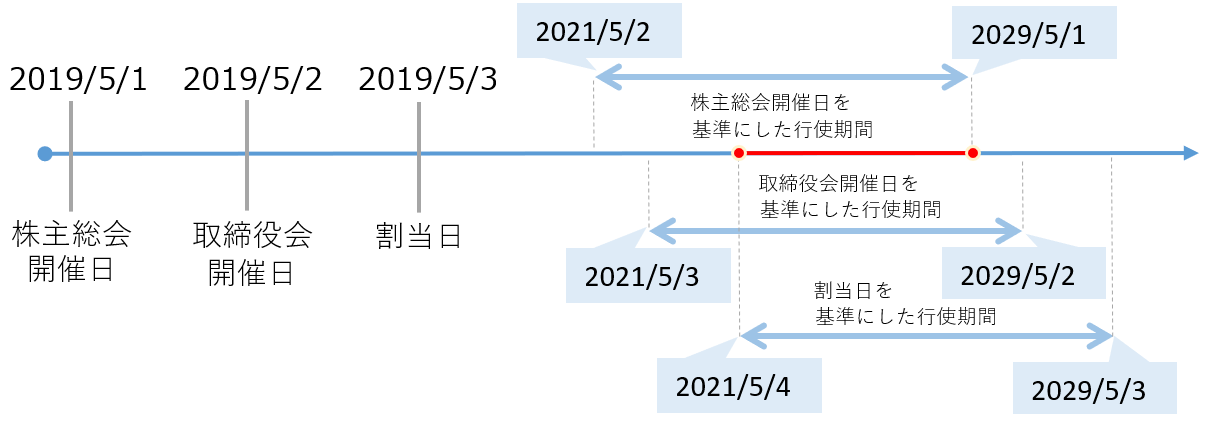

安全を期して、株主総会開催日と割当日のどちらを付与決議日と解釈されてもいいように行使期間を設定すべきです。

つまり、始期は割当日の方を取り、終期は株主総会開催日の方を取ります。

上記の赤線で示した期間である2021/5/3から2029/5/1に収まるよう行使期間を設計するのがベストと考えます。

この設計であれば、どちらが付与決議日と判断されても税制適格ストックオプションの行使期間の要件は満たせることになります。

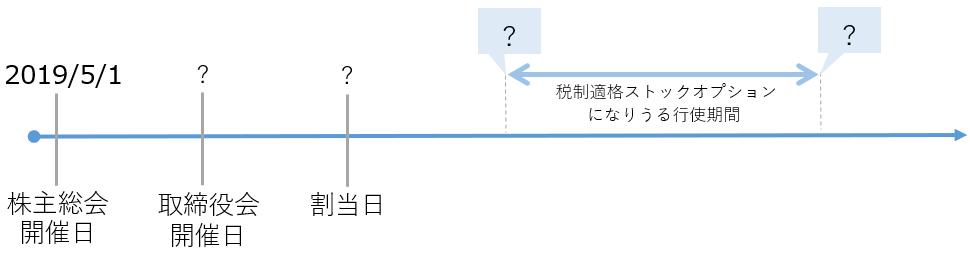

ケース3では、募集事項の決定を取締役会に委任した場合について、付与決議日はどうなるのか確認していきます。

そもそも会社法では、株主総会の決議により、新株予約権の募集事項の決定を取締役会に委任することが許されています。(会社法239条)

委任決議があった場合、付与決議日の候補が3つ出てきます。

一つ目は、株主総会開催日。二つ目は、取締役会開催日。三つ目が割当日。

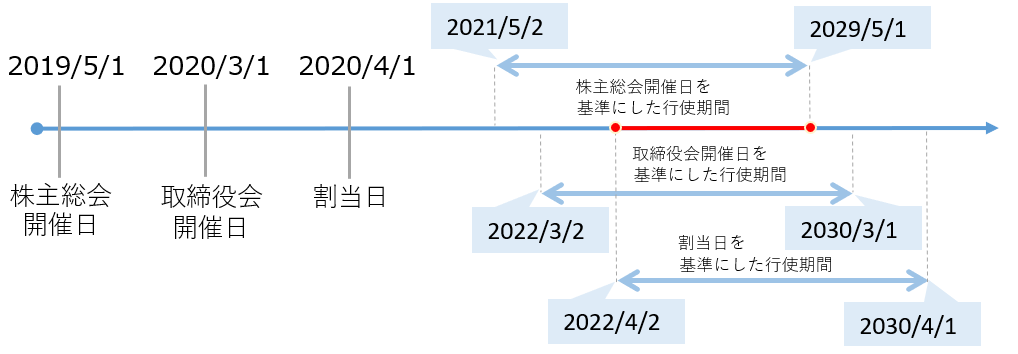

株主総会開催日、取締役会開催日、割当日のそれぞれを基準に税制適格ストックオプション上の行使期間を図にすると以下のようになります。

かなり複雑になってきましたが、考え方としては、上記の2つのケースと同じです。

つまり、どの日付を付与決議日と解釈されてもいいように日付を取ります。

税制適格ストックオプションの行使期間に収めるには、上記の赤線で示した期間である2021/5/4から2029/5/1にするのがベストと考えます。

ここから、更に複雑になります。

株主総会で募集事項の決定を取締役会に委任した場合、新株予約権の数の上限まで発行でき(枠取りと言ったりします)、枠取りの範囲内であれば、取締役会の好きなタイミングで新株予約権を発行することができます。(ただし、株主総会で枠取りの決議をした日から、1年以内の割当日まで)

ここで問題になるのが、株主総会開催日、取締役会開催日、割当日のうち、株主総会開催日のみ日付が固定されますが、取締役会開催日と割当日は動きうる日付になることです。

行使期間は新株予約権の内容として、株主総会で決めておかなければならない項目(会社法236条1項4号)であり、行使期間の決定は取締役会に委任できません。(相澤哲(2010)『Q&A会社法の実務論点20講』 p24,金融財政事情研究会.)

つまり、株主総会決議の時点で行使期間を定めておく必要があります。

いつ発行するのか決まっていれば、行使期間を決定しておくことが可能なので、この問題は発生しませんが、どのタイミングで取締役会を開くか未定の場合、問題になります。

この問題を回避するために、実務では「割当日後2年経過した日から2029年5月1日まで」や「割当日後2年を経過した日から5年間」という行使期間を設定します。

この行使期間であれば、どの時点を付与決議日と解釈されても、税制適格ストックオプションの行使期間の要件を満たすことが可能であると考えます。

取締役会ごとに行使期間が変わってくるがそれでもよいのか、と疑問に思われる方もいるかもしれませんが、上場企業の税制適格ストックオプションの発行要項も上記のような記載にしている会社も多いです。

また、会社法立法担当者の書籍でも、このような行使期間の決め方を肯定しています。(相澤哲(2010)『Q&A会社法の実務論点20講』 p24,金融財政事情研究会.)

税制適格ストックオプションの要件である新株予約権の行使期間の設計は、間違ってしまうと税制非適格になってしまうため、特に注意が必要です。

実務でも、間違った行使期間を設計している新株予約権割当契約書を見ることがあるので、不安な場合は専門家にご相談いただければと思います。

での対応も可能です。

での対応も可能です。